【8位迪士尼真人版公主】 網狂推這兩位「神還原」根本是童話故事走出來的!

📖No.10上野 泰也《從「利率」看經濟》p.91-p.116

📕不同金融市場之間的利率差異,透過資金的進出而趨近於相同的狀況,金融業界通常稱之為「金融套利發揮作用之狀態」。

原理機制如下:

1.某一特定市場利率較高時

造成資金將會過度集中於該市場,資金供給過剩因而利率下降。

2.某一特定市場利率較低時

造成需要調動資金的需求過於集中,資金需求高於供給因而利率上升。

📘一般而言,信用風險越高,貸款利率就越高。所以,公債的投資報酬率通常都是最低的。

如果了解這個原理,就能建立個人資產配置的標準。換言之,即使某種金融商品安全性很高,但如果投資報酬率卻低於公債殖利率,那麼購買這樣的商品就非常不划算。在這種情況下,最好的資產配置還是選擇投資最安全的政府公債。

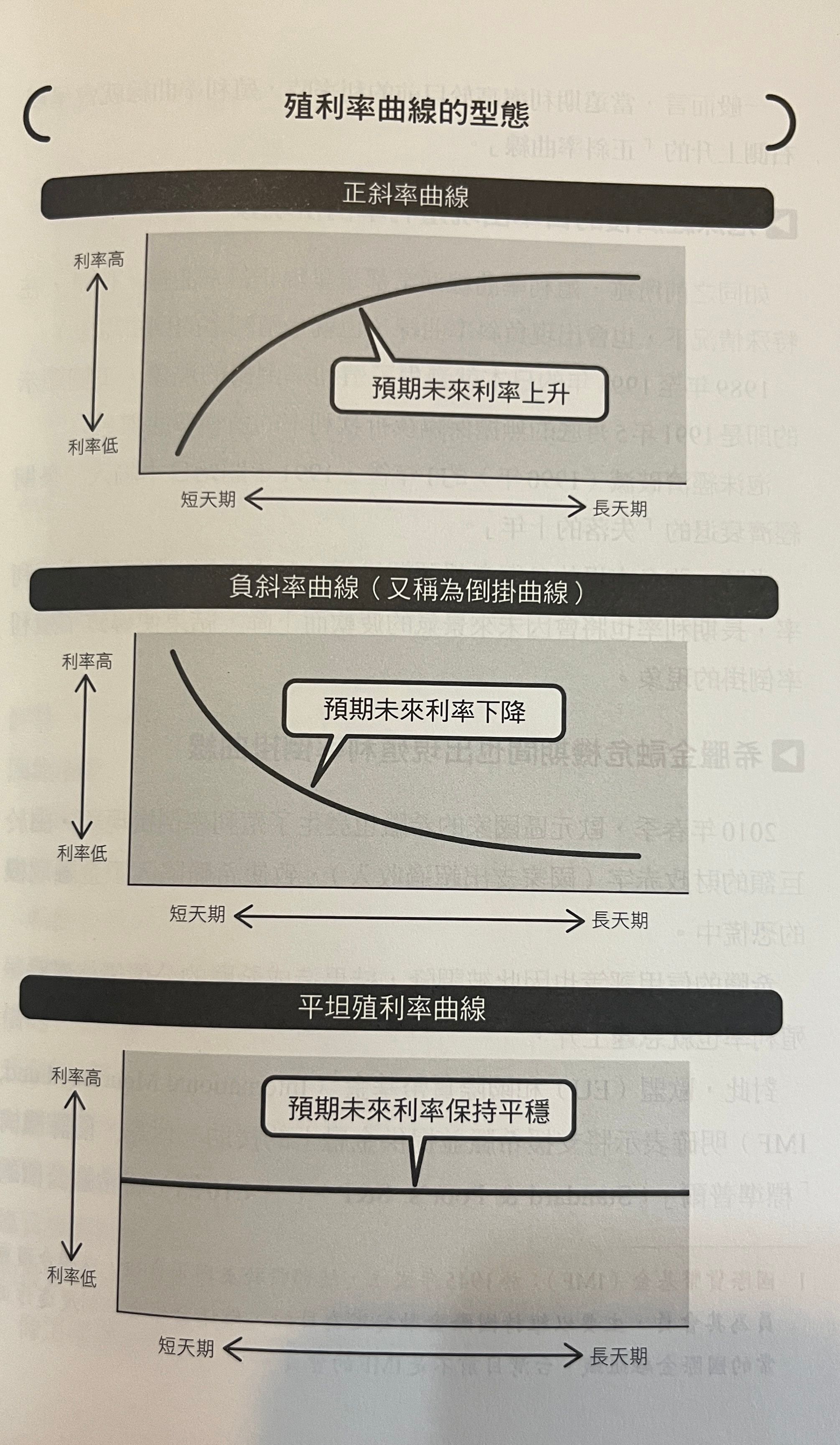

📗若想探索未來的利率變化,可以利用「殖利率曲線」(Yield Curve)的概念。

殖利率曲線是利率與期限之間的關係圖,是以不同期限的利率從短期到長期所連接而成的一條曲線,可以使用不同的資料來源繪製,如短期利率、公債殖利率,或兩者的結合。

殖利率曲線可以反映「金融市場的參與者」對於景氣、物價、未來經濟前景、貨幣政策等多種因素的綜合看法,因此會隨著時局變化而變化。換言之,透過觀察殖利率曲線,就能夠了解市場參與者對於未來利率的預測。

① 正斜率曲線(Forward Yield)

殖利率曲線的右側會呈現上升。如果預期未來利率上升、殖利率曲線就會呈現正斜率曲線。通常,殖利率曲線會呈現正斜率曲線,因為債券的到期期限越長,利率就越高的緣故。

② 負斜率曲線(Inverted Yield,又稱為倒掛曲線)

圖形呈現右側向下的曲線。如果預期未來的利率下降,就會出現負斜率的殖利率曲線。

③ 平坦殖利率曲線(Flat Yield)

圖形呈水平狀態。如果預期未來的利率維持平穩,就會形成平坦的殖利率曲線。

長期殖利率,也可能低於短期殖利率(泡沫經濟後的日本出現殖利率倒掛現象;希臘金融危機期間也出現殖利率倒掛曲線。)

❤️❤️❤️

像這樣透過殖利率曲線的型態觀察,也可以預測市場未來的利率走勢。

🏃♀️猿猴式超慢跑1小時

2024.07.29

日更150/1000

金錢能量日記120

運動Day91

讀書&輸出Day59

天樁與地樁Day51